Wieso wird die Rentenbesteuerung kritisiert?

- Aufgrund der Systematik der Rentenbesteuerung kann es zu einer Doppelbesteuerung kommen.

- Das heißt: Ein Teil der Rente wird besteuert, obwohl die Rentenversicherungsbeiträge bereits aus versteuertem Einkommen bezahlt wurden.

Als Rentner:in müssen Sie Ihre Rente versteuern. Es gibt wenige Ausnahmen (z. B. Rente aus gesetzlicher Unfallversicherung). In der Ansparphase werden die Rentenbeiträge steuerlich sehr unterschiedlich behandelt. Deshalb ist die Besteuerung der Rente nicht einheitlich. Wie und in welcher Höhe Sie Ihre Rente versteuern müssen und welche Freibeträge Sie dabei in Anspruch nehmen können, lesen Sie in diesem Beitrag.

Mit einer Steuersoftware erstellen Sie Ihre Steuererklärung schneller, sicherer und einfacher. Welche ist die richtige für Sie? Steuern.de-Nutzer haben fünf Programme bewertet.

Besteuerung der Rente

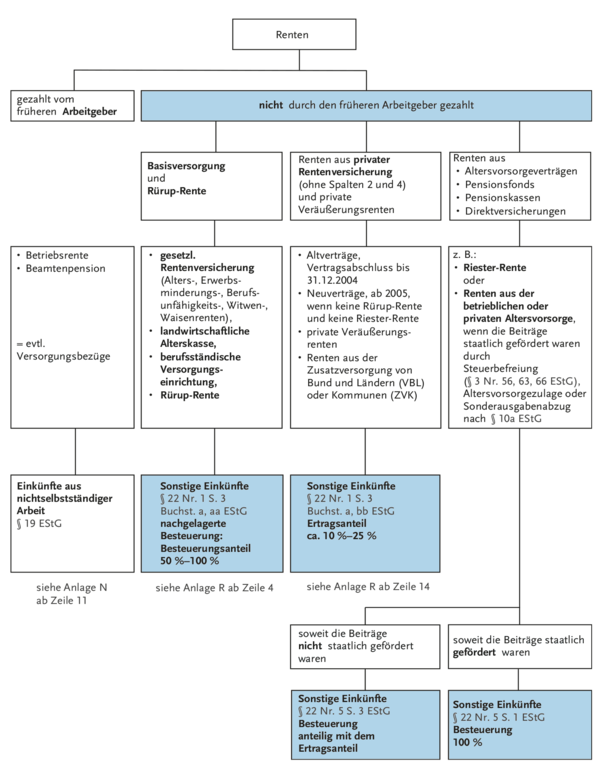

Renten und andere Vorteile, die Ihnen aus einem früheren Arbeitsverhältnis zufließen, sind Versorgungsbezüge und werden wie Einkünfte aus nichtselbstständiger Arbeit besteuert. Dazu gehören insbesondere die Betriebsrente, die Ihr früherer Arbeitgeber an Sie bezahlt, oder die Beamtenpension.

Renten, die nicht der frühere Arbeitgeber zahlt und die nicht steuerfrei sind, werden als sonstige Einkünfte besteuert. Es handelt sich dabei um Leibrenten, d. h. Renten, die auf Lebenszeit gezahlt werden, und um abgekürzte Leibrenten mit einer Höchstlaufzeit. Reine Zeitrenten werden nicht als sonstige Einkünfte besteuert.

Doch nicht alle Renten unterliegen der Besteuerung. Steuerfrei sind z. B. Renten

-

aus der gesetzlichen Unfallversicherung (Berufsgenossenschaft)

-

einer privaten Pflegeversicherung

-

Renten für Wehrdienst- oder Zivildienstbeschädigte oder deren Hinterbliebene

-

Renten aufgrund der gesetzlichen Vorschrift zur Wiedergutmachung nationalsozialistischen Unrechts und SED-Opferrenten.

Hinweis: Drei Anlagen für die SteuererklärungFür die Steuererklärung stehen drei Anlagen zur Verfügung: Anlage R für Renten aus dem Inland, Anlage R-AUS für Renten aus ausländischen Versicherungen bzw. einem ausländischen Rentenvertrag und Anlage R-AV/bAV für Leistungen aus Altersvorsorgeverträgen und aus der betrieblichen Altersversorgung. Lesen Sie auch unsere Gestaltungshinweise zur Anlage R und werfen Sie einen Blick in unsere Ausfüllhilfe für die Anlage R.

Grundrente für langjährig VersicherteVersicherte in der gesetzlichen Rentenversicherung, die mindestens 33 Jahre Grundrentenzeiten vorweisen können und mit einem durchschnittlich versicherten Einkommen von weniger als 80 % des Durchschnittseinkommens rechnen können, erhalten seit 2021 eine Grundrente. Dies ist ein individueller Zuschlag zu Ihrer Rente und wird gemeinsam mit der Alters- oder Witwenrente ausbezahlt. Dieser Zuschlag ist steuerfrei.

Doppelbesteuerung von Altersvorsorgeaufwendungen und Altersbezügen

Lange wurden die Urteile des Bundesfinanzhofs erwartet (BFH, Urteil v. 19.5.2021, X R 33/19 und X R 20/19). Der Bundesfinanzhof sieht bisher keine verfassungswidrige Doppelbesteuerung, solange die Summe der voraussichtlichen steuerfrei bleibenden Rentenzuflüsse mindestens ebenso hoch ist wie die Summe der aus versteuertem Einkommen aufgebrachten Altersvorsorgeaufwendungen

Auf der Einzahlungsseite sind die Beiträge zur gesetzlichen Altersvorsorge zu ermitteln, die die in den jeweiligen Jahren anzusetzenden Höchstbeträge übersteigen. Auf der Auszahlungsseite sind die steuerfrei bleibenden Rentenbeiträge zu erfassen.

Aus versteuertem Einkommen geleistete Altersvorsorgeaufwendungen

Aus versteuertem Einkommen geleistet gelten Rentenversicherungsbeiträge, soweit diese durch den anteilig berücksichtigten (und damals für alle Sonderausgaben gemeinsam geltenden) Höchstbetrag in den jeweiligen Jahren nicht steuerfrei gestellt wurden.

Steuerfrei bleibende Rentenbeträge

Um steuerfreie Beträge zu ermitteln, müssen Sie zwei Beträge miteinander multiplizieren:

Erstens den jährlichen steuerfreien Teilbetrag der Rente. Zweitens die zu erwartende durchschnittliche statistische Lebenserwartung im Zeitpunkt des Renteneintritts. Diese ermitteln Sie mithilfe der letztverfügbaren Sterbetafel im Zeitpunkt Ihres Renteneintritts.

Künftige Rentenerhöhungen bleiben dabei außer Betracht. Aber eine mögliche künftige Hinterbliebenenrente ist zu berücksichtigen. Bei Rentner:innen, die keine Hinterbliebenen hinterlassen, wird kein Rentenfreibetrag aus einer etwaigen Hinterbliebenenrente angesetzt.

Beträge, die nicht in der Berechnung zu berücksichtigen sind

Der Grundfreibetrag, die Werbungskosten (bzw. der Pauschbetrag), die abziehbaren Kranken- und Pflegeversicherungsbeiträge der Rentner sowie die Zuschüsse der Rentenversicherung zur Krankenversicherung sowie der Sonderausgaben-Pauschbetrag sind in der Berechnung nicht zu berücksichtigen.

Klarheit in der Berechnungsmethode und Auswirkungen

Die Berechnung zeigt, dass die Wahrscheinlichkeit einer rechnerischen Doppelbesteuerung in der Zukunft zunimmt. Bei Selbstständigen (keine Einzahlung von steuerfreien Arbeitgeberanteilen zur Rentenversicherung), bei alleinstehenden kinderlosen Personen (keine Hinterbliebenenbezüge), bei Männern (geringere Lebenserwartung als Frauen) und Personen, die in künftigen Jahren erstmals Rente beziehen (immer geringer werdender steuerfreier Anteil), steigt das Risiko einer Doppelbesteuerung. Der Gesetzgeber muss tätig werden.

Feststellungslast des Steuerpflichtigen

Die Feststellungslast für das Vorliegen einer etwaigen verfassungswidrigen doppelten Besteuerung liegt beim Steuerpflichtigen. Er trägt auch die Feststellungslast für die frühere steuerliche Behandlung seiner Altersvorsorgeaufwendungen.

Wer kann von Doppelbesteuerung betroffen sein?

Der Bundesfinanzhof sieht die Gefahr einer doppelten Besteuerung vor allem in der Zukunft: Für Rentner späterer Jahrgänge steigt die Wahrscheinlichkeit, doppelt besteuert zu werden, deutlich an. Grund dafür ist der jährlich sinkende Rentenfreibetrag. Ohne eine Reform der Rentenbesteuerung sind gesetzlich Rentenversicherte, die heute 48 Jahre alt oder jünger sind, besonders betroffen. Sie bekommen keinen Rentenfreibetrag mehr, zahlen aber jahrelang Beiträge aus ihrem versteuerten Einkommen in die Rentenkasse ein.

Bereits heute können Rentner von einer Doppelbesteuerung betroffen sein, wenn mehrere dieser Merkmale auf sie zutreffen:

- Erst kürzlich in Rente gegangen.

- Ehemalige Selbstständige. Sie haben keine steuerfreien Arbeitgeberanteile erhalten.

- Männer sind wegen ihrer statistisch kürzeren Lebensdauer häufiger betroffen.

- Unverheiratete Senioren.

Wie werden gesetzliche und staatlich geförderte Renten versteuert?

Die Renten aus der gesetzlichen Rentenversicherung (Alters-, Erwerbsminderungs-, Berufsunfähigkeits-, Witwen- oder Waisenrenten, Erziehungsrenten), aus der landwirtschaftlichen Alterskasse, aus berufsständischen Versorgungseinrichtungen (z. B. Versorgungswerk der Ärzte, Architekten, Rechtsanwälte usw.) und die Rürup-Rente werden nach § 22 Nr. 1 S. 3 Buchst. a, Doppelbuchstabe aa EStG besteuert.

Wie viel Steuern Sie auf Ihre Rente zahlen müssen, wird mit dem sogenannten Besteuerungsanteil ermittelt. Nutzen Sie auch unseren Rentensteuerrechner, um die Höhe Ihrer Rente zu ermitteln. Dieser richtet sich nach dem Jahr des Rentenbeginns. Der Besteuerungsanteil beträgt für Renten, die im Jahr 2005 (oder früher) erstmals ausgezahlt wurden, 50 %. Für jeden neu hinzukommenden Rentenjahrgang erhöht sich der Prozentsatz ab 2006 um jährlich 2 % und ab 2021 um 1 %. Damit erreichen die Renten im Jahr 2040 einen Besteuerungsanteil von 100 %.

Bemessungsgrundlage für die Berechnung des Besteuerungsanteils ist der Jahresbetrag der Rente, d. h. die Bruttorente und nicht die an Sie ausgezahlte Rente. Die für Sie einbehaltenen und abgeführten Beiträge zur Kranken- und Pflegeversicherung gehören auch zur Bemessungsgrundlage. Die Zuschüsse, die die Rentenversicherung zur Krankenversicherung bezahlt, sind dagegen steuerfrei.

Welche Regeln gelten für die Besteuerung der verschiedenen Rentenarten?

Die folgende Übersicht soll Ihnen eine erste Orientierung zur Besteuerung der verschiedenen Renten geben:

Steuerfreier Teil der Rente

Bei Renten, die vor 2005 erstmals gezahlt wurden, beträgt der steuerfreie Teil 50 % der im Jahr 2005 gezahlten Rente. In allen anderen Fällen wird der steuerfreie Teil der Rente in dem Jahr, das dem Jahr des Rentenbeginns folgt (zweites Jahr des Rentenbezugs), ermittelt. Dies gilt auch dann, wenn die Rente schon im Jahr ihres Beginns für volle zwölf Monate bezogen wurde. Der steuerfreie Teil ergibt sich aus dem Unterschiedsbetrag zwischen dem Jahresbetrag der Rente und dem Besteuerungsanteil in diesem Jahr.

Der steuerfreie Teil der Rente wird betragsmäßig für den einzelnen Rentner festgeschrieben und ist für die gesamte Laufzeit der Rente grundsätzlich unverändert zu beachten.

Volle Besteuerung der RentenerhöhungenRegelmäßige Anpassungen der Rente, z. B. wegen allgemeiner Steigerung der Nettolöhne, führen nicht zu einer Neuberechnung des Freibetrags. Im Ergebnis wird somit ab dem dritten Rentenzahlungsjahr jede Rentenerhöhung zu 100 % besteuert. Auch die reguläre Anpassung der Renten anhand des aktuellen Rentenwerts (Ost) gemäß § 255a SGB VI stellt eine regelmäßige Anpassung in diesem Sinne dar und führt nicht zur Neuberechnung des steuerfreien Teils der Altersrente.

Warum kann eine Rentenerhöhung zur Steuerpflicht führen?

Bei Rentnern ermittelt das Finanzamt seit dem Jahr 2005 je nach dem Jahr des Rentenbeginns einen Rentenfreibetrag. Dieser wird dem Rentner bis ans Lebensende von seinen Renteneinkünften in gleicher Höhe abgezogen. Das bedeutet im Klartext: Erhöht sich die Rente, bleibt der Rentenfreibetrag unverändert und es ist ein immer höherer Betrag der Rente zu versteuern. Unter Umständen kann es durch eine Rentenerhöhung als sogar passieren, dass ein Rentner überhaupt erst steuerpflichtig wird.

Folgerenten

Folgerenten (Renten nach einer vorhergehenden Rente aus derselben Versicherung) liegen z. B. vor, wenn

- eine Rente wegen voller Erwerbsminderung in eine Rente wegen teilweiser Erwerbsminderung umgewandelt wird (oder umgekehrt),

- eine Erwerbsminderungsrente in eine Altersrente umgewandelt wird,

- eine kleine Witwen- oder Witwerrente in eine große Witwen- oder Witwerrente (oder umgekehrt) geändert wird,

- eine Altersrente bei Tod in eine nachfolgende Witwen- oder Witwerrente übergeht.

Diese Folgerenten sind zwar versicherungsrechtlich eigenständige Renten, aber bei der Ermittlung des Besteuerungsanteils wird nicht ihr tatsächlicher Rentenbeginn für die Ermittlung des Prozentsatzes herangezogen. Für diese Folgerente wird ein fiktives (gedachtes) Jahr des Rentenbeginns ermittelt. Der tatsächliche Beginn der Folgerente wird dabei um die Laufzeit der Vorgängerrente in die Vergangenheit verschoben. Dadurch mindert sich der prozentuale Besteuerungsanteil. Dieser darf 50 % nicht unterschreiten.

Beispiel für eine Folgerente

Willi Weber bezieht von 1. Oktober 2012 bis 31. März 2015 eine Erwerbsminderungsrente aus der gesetzlichen Rentenversicherung in Höhe von mtl. 1.000 EUR. Anschließend ist er wieder erwerbstätig. Ab 1. November 2021 erhält er eine Altersrente in Höhe von 1.800 EUR.

2012

Besteuerungsanteil 64 % von 3.000 EUR = | 1.920 EUR |

2013

Besteuerungsanteil 64 % von 12.000 EUR = | 7.680 EUR |

der steuerfreie Teil dieser Rente beträgt | 4.320 EUR |

2021

Die Altersrente ist eine Folgerente.

tatsächlicher Rentenbeginn | 1.11.2021 |

Der Rentenbeginn der Altersrente wird um die Laufzeit der Vorgängerrente in die Vergangenheit verschoben:

– Laufzeit Vorgängerrente 1.10.2012–31.3.2015 | – 30 Monate |

= fiktiver Rentenbeginn der Altersrente | 1.5.2019 |

Daraus ergibt sich ein Besteuerungsanteil für die Altersrente i. H. v. 78 % von 3.600 EUR = |

2.808 EUR |

abzgl. WK-Pauschbetrag (s. u.) | – 102 EUR |

sonstige Einkünfte (§ 22 EStG) | 2.706EUR |

Der steuerfreie Teil der Altersrente wird im Jahr 2022 berechnet. | |

Endet die Vorgängerrente vor 2005, wird diese für die Berechnung eines fiktiven Rentenbeginns bei einer Folgerente nicht mehr berücksichtigt.

Vereinfachte Steuererklärung für Rentner und Pensionäre

Die Länder Brandenburg, Bremen, Mecklenburg-Vorpommern und Sachsen testen in einem Pilotprojekt mit Unterstützung des Bundesministeriums der Finanzen eine vereinfachte zweiseitige Steuererklärung für Rentner und Pensionäre. In die „Erklärung zur Veranlagung von Alterseinkünften“ (Papiervordruck) können Aufwendungen für Unfall-, Haftpflicht- und Risikolebensversicherungen sowie Spenden und Mitgliedsbeiträge, Kirchensteuer, außergewöhnliche Belastungen und Steuerermäßigungen für haushaltsnahe Dienstleistungen und Handwerkerleistungen geltend gemacht werden.

Renteneinkünfte, Pensionen und die Krankenversicherungs- und Pflegepflichtversicherungsbeiträge wurden der Finanzverwaltung bereits in elektronischer Form durch die jeweiligen Institutionen gemeldet. Liegen noch andere Einkünfte wie z. B. aus Vermietung oder Gewerbe vor, muss eine normale Steuererklärung eingereicht werden. Weitere Bundesländer werden sich bald dem vereinfachten Steuererklärungsverfahren anschließen.

Rentennachzahlungen

Werden Renten für mehrere Jahre in einem Jahr nachgezahlt, z. B. wegen verspäteter Antragstellung, sind diese insgesamt im Zuflussjahr zu erfassen und in Zeile 9 der Anlage R einzutragen. Das Finanzamt wird prüfen, ob für diese Nachzahlungen eine Tarifvergünstigung nach der sog. Fünftel-Regelung in Betracht kommt.

Rentennachzahlung nur für ein JahrWerden Rentenbeträge nur für das unmittelbar vorangegangene Jahr im laufenden Jahr nachbezahlt, z. B. wegen verspäteter Rentenantragstellung, ist die gesamte zugeflossene Rente (einschl. der Nachzahlung) in Zeile 4 und nicht in Zeile 9 der Anlage R einzutragen. Der ermäßigte Steuersatz findet keine Anwendung, da es sich nicht um eine Vergütung für mehrjährige Tätigkeiten handelt.

Sonderfälle bei Renten aus der privaten Rentenversicherung

Bestimmte Renten aus der privaten Rentenversicherung werden mit einem geringeren Ertragsanteil besteuert, weil die entsprechenden Rentenbeiträge aus versteuertem Einkommen gezahlt wurden. Für diese Beiträge gab es keinen oder nur einen geringen Sonderausgabenabzug.

Hierunter fallen insbesondere:

- Renten aus vor dem 1.1.2005 abgeschlossenen privaten Rentenversicherungsverträgen

- Renten aus ab 2005 abgeschlossenen Lebensversicherungen, die nicht die Voraussetzungen der Riester- oder Rürup-Rente erfüllen

- Veräußerungsleibrenten

Der Ertragsanteil bestimmt sich nach dem bei Beginn der Rente vollendeten Lebensjahr des Rentenberechtigten. Nachfolgend ein Auszug:

| Bei Beginn der Rente vollendetes Lebensjahr des Rentenberechtigten | Ertragsanteil in % |

|---|---|

| 30 | 44 |

| 40 | 38 |

| 50 | 30 |

| 60 | 22 |

| 63 | 20 |

| 64 | 19 |

| 65 | 18 |

| 70 | 15 |

| 80 | 8 |

Die Besteuerung der Leibrenten wird durch jährliche elektronische Rentenbezugsmitteilungen der Rentenversicherungsträger und der Lebensversicherungsunternehmen an die Zulagenstelle für Altersvermögen (ZfA) bei der Deutschen Rentenversicherung Bund gesichert. Von hier werden die Daten elektronisch an die Landesfinanzbehörden weitergeleitet und im Rahmen der Veranlagung zur Einkommensteuer ausgewertet. Die Rentendaten sind an die steuerliche Identifikationsnummer gekoppelt und können so der jeweiligen Steuerveranlagung zugeordnet werden. Renten, die steuerfrei sind, werden nicht in das Rentenbezugsmitteilungsverfahren einbezogen.

Wie werden Renten aus privaten Altersvorsorgeverträgen und der betrieblichen Altersversorgung besteuert?

Die Eintragungen erfolgen in der Anlage R-AV/bAV.

Bei diesen Renten wurde während der Ansparphase eine Altersvorsorgezulage in Anspruch genommen oder die Beiträge waren steuerlich besonders begünstigt (entweder steuerfrei oder Sonderausgabenabzug).

Betroffen sind Renten aus

- Riester-Rentenversicherungsverträgen,

- Pensionsfonds,

- Pensionskassen,

- Direktversicherungen und

- umlagefinanzierten Versorgungseinrichtungen (z. B. Versorgungsanstalt des Bundes und der Länder oder Zusatzversorgungskassen der Kommunen oder Kirchen (ZVK).

Diese Renten werden grundsätzlich in voller Höhe besteuert (nachgelagerte Besteuerung). Wurden die Beiträge in der Ansparphase nur teilweise steuerlich gefördert, d. h. es wurden auch nicht geförderte Beiträge gezahlt, muss die Rente für die Besteuerung aufgeteilt werden. Der Rentenanteil, der auf steuerlich nicht geförderten Beiträgen beruht, wird nur anteilig mit dem Ertragsanteil besteuert.

Praxis-Tipp Leistungsmitteilung:Von Ihrem Versicherungsunternehmen erhalten Sie eine Leistungsmitteilung (Bescheinigung), aus der hervorgeht, welcher Teil der Rente voll zu versteuern ist und welcher Teil nur anteilig besteuert wird. Die Besteuerungsvorschrift ist ebenfalls angegeben. Übernehmen Sie bitte die Angaben aus der Bescheinigung in Ihre Anlage R-AV/bAV, Seite 1.

Welche Ausgaben können Rentner steuerlich absetzen?

Werden Sie als Rentner vom Finanzamt zur Abgabe einer Steuererklärung aufgefordert, sollten Sie alle Register ziehen und alle erdenklichen Ausgaben präsentieren mit denen Sie Ihr zu versteuerndes Einkommen unter den Grundfreibetrag drücken können. Typische Ausgaben bzw. Steuersparposten, die Sie geltend machen können sind u.a.:

Pauschbetrag für Werbungskosten:

Bei Renten wird mindestens ein Werbungskosten-Pauschbetrag von 102 EUR berücksichtigt, wenn keine höheren tatsächlichen Werbungskosten geltend gemacht werden. Erhalten Sie mehrere Renten, kann der Pauschbetrag insgesamt nur einmal berücksichtigt werden. Werden Ehegatten zusammen zur Einkommensteuer veranlagt, erhält jeder Ehegatte mit Renteneinkünften den Pauschbetrag.

Werbungskosten in tatsächlicher Höhe:

Zu den typischen Werbungskosten, die Sie (über den Pauschbetrag hinaus) im Zusammenhang mit Renteneinkünften steuerlich geltend machen können, gehören z. B.

- Gewerkschaftsbeiträge

- Rechtsberatungskosten

- Aufwendungen für (Steuer-) Literatur oder Steuersoftware

- Fahrtkosten zur Rentenberatung

- Schuldzinsen für einen Kredit zur Nachentrichtung freiwilliger Beiträge zur gesetzlichen Rentenversicherung.

Außergwöhnliche Belastungen und Sonderausgaben:

- Behinderten-Pauschbetrag bei einer Behinderung

- Pauschale Fahrtkosten im Zusammenhang mit einem bestimmten Grad der Behinderung

- Übernahme von Krankheitskosten und Zuzahlungen zu ärztlichen Behandlungen

- Zuzahlungen zu Heimkosten

- Spendenzahlungen

- Beiträge zur Kranken- und Pflegeversicherung

Wichtig: Rentenversicherungsbeiträge sind keine Werbungskosten Beiträge eines Arbeitnehmers zur gesetzlichen Rentenversicherung sind nicht als vorab entstandene Werbungskosten, sondern nur als Sonderausgaben abziehbar.