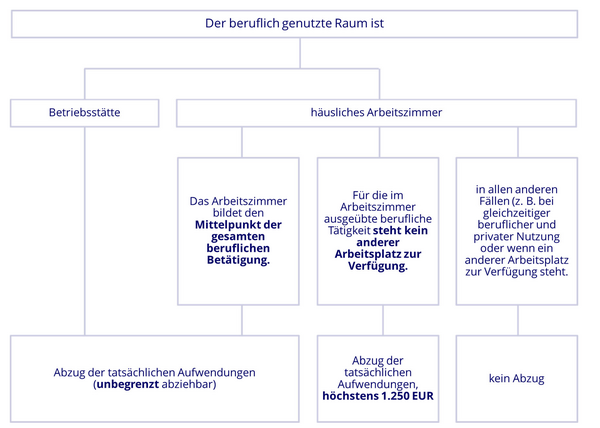

Wann ist das Unternehmer-Arbeitszimmer unbegrenzt abziehbar?

- Wenn das Arbeitszimmer entweder Betriebsstätte oder der Mittelpunkt Ihrer beruflichen Tätigkeit ist.

- Andernfalls können Sie evtl. Kosten bis 1.250 EUR pro Jahr als Betriebsausgaben absetzen.

Als Unternehmer:in können Sie die Kosten für ein Arbeitszimmer in Ihrem Haus oder Ihrer Wohnung unter bestimmten Voraussetzungen als Betriebsausgaben steuerlich geltend machen. Was Sie dabei im Einzelnen beachten müssen und welche Bedingungen dafür erfüllt sein müssen, lesen Sie hier.

Mit einer Steuersoftware erstellen Sie Ihre Steuererklärung schneller, sicherer und einfacher. Welche ist die richtige für Sie? Steuern.de-Nutzer haben fünf Programme bewertet.

Wann kann ich als Unternehmer:in ein häusliches Arbeitszimmer absetzen?

Der Begriff des häuslichen Arbeitszimmers ist im Gesetz nicht näher bestimmt. Er wird von der Rechtsprechung des Bundesfinanzhofs als ein "nach Funktion und Ausstattung betrieblich oder beruflich genutzter Arbeitsraum" definiert, der "seiner Lage nach in die häusliche Sphäre des Steuerpflichtigen eingebunden ist".

Der Raum wird "vorwiegend zur Erledigung büromäßiger Arbeiten wie z. B. gedankliche, schriftliche, verwaltungstechnische, verwaltungsorganisatorische Arbeiten oder künstlerisch genutzt (z. B. Proberaum oder Atelier) und ist nicht für einen Publikumsverkehr vorgesehen".

Wenn beispielsweise ein:e Handwerker:in eine kleine Werkstatt ohne Büro gemietet hat, sollte es kein Problem sein, zusätzlich zu den Kosten für die Betriebsstätte (Werkstatt) auch die Kosten für ein Arbeitszimmer im Wohnhaus als Betriebsausgaben (bis 1.250 EUR, siehe Tabelle) steuerlich geltend zu machen.

Der Grund: Das Arbeitszimmer ist der einzige Raum, in dem die Buchhaltung gemacht oder Rechnungen geschrieben werden können. Dagegen wird der:die Chef:in einer Zimmerei mit 30 Mitarbeitenden und vier Angestellten in Büro, Dispo und Buchhaltung erheblich größere Schwierigkeiten haben, zusätzlich das Studio seines:ihres Wohnhauses als Arbeitszimmer abzusetzen.

Der Kostenabzug setzt generell einen von vier Wänden umgebenen, von den Privaträumen getrennten Raum voraus, der so gut wie ausschließlich (mehr als 90 %) für berufliche bzw. betriebliche Zwecke genutzt wird. Diese Voraussetzung muss anhand von äußeren Umständen (z. B. Wohnungsgröße und Anzahl der Bewohner:innen, Lage und Einrichtung des Zimmers) geprüft werden. Je Bewohner:in muss im Regelfall neben dem Arbeitszimmer ein privat genutztes Zimmer zur Verfügung stehen. Wird der Raum nicht in nur untergeordnetem Umfang privat mitbenutzt, sind die gesamten Aufwendungen nicht abzugsfähig.

Die folgende Übersicht bietet Ihnen eine Orientierung, wann und in welcher Höhe Sie die Kosten für Ihr Arbeitszimmer geltend machen können, wenn Sie die oben genannten Voraussetzungen erfüllen:

Der Unterschied zwischen Betriebsstätte und Arbeitszimmer

Kosten für eine Betriebsstätte sind in voller Höhe abziehbar. Die Abgrenzung zum Arbeitszimmer erfolgt anhand folgender Indizien:

- Hat das Haus bereits äußerlich den Charakter eines Wohnhauses verloren?

- Wurde es vom Finanzamt als gemischt genutztes Grundstück bewertet?

- Sind dort nicht zur Familie gehörende Personen beschäftigt?

- Ist der Raum für einen intensiven und dauerhaften Publikumsverkehr geöffnet?

- Befinden sich dort spezielle, über die reine Büroeinrichtung hinausgehende Arbeits- bzw. Produktionsmittel?

In diesen Fällen wird die Einbindung in die häusliche Sphäre aufgehoben bzw. überlagert. Betriebsstätten sind insbesondere Werkstatt-, Lager- und Ausstellungsräume, Praxisräume von Rechtsanwält:innen, Steuerberater:innen oder Ärzt:innen einschließlich ärztlicher Notfallpraxen.

Vereinfachung der Homeoffice-Regelung

Die Corona-Pandemie hat die Arbeitswelt stark verändert. Arbeitsort ist für viele nun vermehrt das Homeoffice geworden. Wer zu Hause arbeitet, aber kein eigenes Arbeitszimmer hat, kann bis Ende 2022 die Homeoffice-Pauschale in Höhe von 5 Euro pro Tag und maximal 600 Euro pro Jahr in seiner Einkommensteuererklärung geltend machen. Die bisherige Homeoffice-Pauschale wird ab 2023 entfristet und künftig dauerhaft als Tagespauschale eingeführt: Pro Tag, an dem der:die Steuerpflichtige zu Hause arbeitet, können dann 6 Euro geltend gemacht werden. Der maximale Abzug wird auf 1.260 Euro erhöht, so dass 210 statt bisher 120 Homeoffice-Tage berücksichtigt werden können.

WichtigDie Vorteile dieser Neuregelung: Unternehmer:innen müssen bei der Nutzung der Homeoffice-Pauschale dem Finanzamt keine Nachweise für ihre Ausgaben vorlegen. So können Sie die Mehrausgaben für Strom, Wasser und Heizung zumindest teilweise ausgleichen, auch wenn kein "echtes" Arbeitszimmer vorhanden ist. Zusätzlich erhalten Sie künftig den vollen Betrag, da es sich um eine Pauschale und nicht mehr um einen Höchstbetrag handelt.

Wann sind Kosten für ein Arbeitszimmer unbegrenzt abziehbar?

Wie aus der Übersicht oben hervorgeht, können Sie die Kosten für Ihr Arbeitszimmer unbegrenzt abziehen, wenn Sie die meisten wichtigen (qualitativen) betrieblichen Arbeiten im Arbeitszimmer erledigen. Im Rahmen dieser Wertung ist nach der Rechtsprechung der zeitliche (quantitative) Umfang der Nutzung des häuslichen Arbeitszimmers lediglich ein Indiz. Deswegen schließt das zeitliche Überwiegen der außerhäuslichen Tätigkeit einen unbeschränkten Abzug der Aufwendungen nicht von vornherein aus.

Sind die im Arbeitszimmer und außerhalb des Zimmers durchgeführten Tätigkeiten jedoch qualitativ gleichwertig, ist die Tätigkeitsdauer entscheidend. Übt ein:e Steuerpflichtige:r mehrere betriebliche oder berufliche Erwerbstätigkeiten nebeneinander aus, muss das häusliche Arbeitszimmer den Betätigungsmittelpunkt aller Erwerbstätigkeiten (Gesamtheit) bilden.

Wann erhalte ich den begrenzten Betriebsausgabenabzug für mein Arbeitszimmer?

Wenn das Arbeitszimmer zwar nicht der Mittelpunkt Ihrer beruflichen Tätigkeit ist, Sie es aber für bestimmte Arbeiten benötigen, können Sie die Kosten bis 1.250 EUR pro Jahr als Betriebsausgaben absetzen. Das setzt allerdings voraus, dass in Ihrem Betrieb für diesen Aufgabenbereich kein Arbeitsplatz zur Verfügung steht. Dies trifft z. B. für Selbständige zu, die im Betrieb keinen Raum zur Erledigung der Büroarbeiten haben (siehe Bsp. oben), oder die neben der eigentlichen Berufstätigkeit eine zusätzliche (z. B. freiberufliche) Nebentätigkeit ausüben und dafür ein Arbeitszimmer benötigen.

Was ist, wenn mehrere Personen das gleiche Arbeitszimmer nutzen?

Wird das Arbeitszimmer durch mehrere Personen genutzt, sind die Abzugsvoraussetzungen (unbegrenzter Kostenabzug, begrenzter Abzug oder kein Abzug) bei jeder Person gesondert zu prüfen. Jeder darf ggf. die von ihm getragenen Aufwendungen abziehen. Steht allen Nutzenden (z. B. einem Ehepaar) jeweils nur ein Abzug in beschränkter Höhe zu, gilt der Höchstbetrag von 1.250 EUR nach neuer Rechtsprechung personenbezogen, d.h. für jede Person getrennt (BFH v. 15.12.2016 VI R 53/12) und ist für ein Arbeitszimmer mehrfach möglich.

Achtung: Bei Gewerbetreibenden oder Freiberufler:innen stellt das Arbeitszimmer einen sonstigen selbstständigen Gebäudeteil und damit ein eigenes Wirtschaftsgut dar, das zusammen mit dem anteiligen Grund und Boden grundsätzlich zum Betriebsvermögen gehört. Der gewerblich oder freiberuflich genutzte Gebäudeteil einschließlich des anteiligen Grund und Bodens muss nicht dem Betriebsvermögen zugeordnet werden, wenn der Wert (Verkehrswert) nicht mehr als 20 % des gesamten Grundstücks und nicht mehr als 20.500 EUR beträgt. Überschreitet der betrieblich genutzte Gebäudeteil zusammen mit dem anteiligen Grund und Boden eine der beiden Grenzen, liegt Betriebsvermögen vor, und im Fall einer Veräußerung oder Entnahme des Grundstücks müssen die stillen Reserven (Differenz zwischen Buchwert und Verkehrswert) versteuert werden.

Welche Kosten für das Arbeitszimmer kann ich steuerlich geltend machen?

Die auf das Arbeitszimmer entfallenden Kosten (z. B. Miete, Wasser, Versicherungen etc.) können nach dem Verhältnis der Fläche des Arbeitszimmers zur gesamten Wohnfläche (einschließlich Arbeitszimmer) aufgeteilt und steuerlich geltend gemacht werden. Zu den aufteilbaren Kosten gehören:

- Gebäudeabschreibungen oder Miete

- Zinsen für einen Kredit

- Reparaturkosten

- Energiekosten (Strom, Wasser, Abwasser, Heizung)

- Beiträge zu Hausversicherungen (insbesondere Gebäudebrand-, Haftpflicht, Wasserschaden-, Glasbruch- und Hausratversicherungen)

- Müllabfuhr

- Schornsteinfegergebühren

- Grundsteuer

Falls einzelne Kosten ausschließlich für das häusliche Arbeitszimmer anfallen (bspw. wenn Sie das Arbeitszimmer streichen oder renovieren), können Sie diese vollständig geltend machen (also nicht anteilig an der Gesamtfläche). Ausgaben für die Ausstattung des Zimmers (z. B. Tapeten, Gardinen und Deckenlampen) gehören ebenfalls zu den abziehbaren Kosten eines häuslichen Arbeitszimmers. Gegenstände zur Ausschmückung (Kunstgegenstände, Bilder) sind nicht abziehbar.

Welche Arbeitsmittel kann ich zusätzlich steuerlich geltend machen?

Ausgaben für Einrichtungsgegenstände, die ausschließlich beruflich genutzt werden (z. B. Schreibtisch, Stuhl, Regal, Computer), sind als Betriebsausgaben auch dann abziehbar, wenn die Kosten für den Raum steuerlich nicht abziehbar sind. Die im Arbeitszimmer beruflich genutzten Wirtschaftsgüter oder Arbeitsmittel gehören zum Betriebsvermögen und sind über die AfA abzuschreiben. Lesen Sie dazu auch unseren Beitrag Arbeitsmittel.